Buffett nam slechts twee pagina’s uit de relatief korte brief van 11 pagina’s om de gebeurtenissen van het afgelopen jaar door te nemen en er was niet veel inzicht. De langverwachte brief die zaterdag werd vrijgegeven, ging niet in op een aantal belangrijke problemen, waaronder een vertraging in de terugkoop van aandelen door Berkshire Hathaway.

En

Problemen bij Geico en Succession.

Hij raasde – toepasselijk – over Berkshire’s investering in Coca-Cola 30 jaar geleden. De inzet is nu $ 24 miljard waard, ruim boven de $ 1,3 miljard van Berkshire. Maar hij zei niet waarom Coca-Cola een goede investering blijft, gezien zijn afhankelijkheid van gezoete frisdranken, zijn bijdrage aan wereldwijde obesitas en de ondermaatse prestatie van Coca-Cola-aandelen ten opzichte van de S&P 500 in de afgelopen 20 jaar.

Vooruitkijken is wat Buffett had moeten doen. Hij is 92 en zijn partner en vriend, Berkshire Hathaway vice-president Charlie Munger, is 99.

Het was goed om van hem te horen waarom hij zoveel vertrouwen heeft in zijn toekomstige managementteam. Onder hen zijn Greg Appel, 60, een potentiële opvolger van Buffett als CEO; Ajit Jain, 71, die waarschijnlijk het hoofd van de enorme verzekeringsoperatie zal blijven, en Todd Combs en Ted Wechler, die nu ongeveer 10% van Berkshire’s $ 300 miljard-plus aandelenportefeuille beheren, en waarschijnlijk alles zullen runnen in het post-Buffett-tijdperk . .

Aankondiging – scrol om door te gaan

Combs en Wechler werken al meer dan tien jaar in Berkshire. Wat zijn hun beleggingsprestaties? Buffett zei weinig behalve een opmerking aan CNBC vier jaar geleden dat ze een beetje achterliepen op de S&P 500. Hoe lang zal Jain het verzekeringsbedrijf blijven runnen? Is Joe Brandon, de voormalige CEO van Alleghany, de verzekeringsmaatschappij die Berkshire in oktober kocht voor ongeveer 11,5 miljard dollar, een waarschijnlijke opvolger van Jane?

Buffett heeft gezwegen over andere grote kwesties. Hij bekritiseerde critici van de terugkoop, maar legde niet uit waarom Berkshire zijn aandeleninkoop in 2022 had vertraagd tot $ 7,9 miljard, van $ 27 miljard in 2021 en $ 25 miljard in 2020.

Ook Geico, de grote autoverzekeringseenheid van Berkshire, werd niet behandeld. Het heeft het de afgelopen 18 maanden moeilijk gehad en leed een verzekeringsverlies in 2022. Geico, dat Combs de afgelopen drie jaar heeft gerund, heeft niet geïnvesteerd in technologie in vergelijking met Progressive en presteerde slechter dan zijn aartsrivaal op het gebied van winstgevendheid en groei . Berkshire zei in zijn 10-K dat het verwachtte dat Geico winst zou maken met de IPO in 2023, maar er stond niets in de brief over vooruitgang en uitdagingen bij een prominent Berkshire-bedrijf dat waarschijnlijk ongeveer $ 75 miljard waard is.

Buffett had het niet eens over de goede dingen, waaronder de energie-investeringen van Berkshire in 2022, met name de buy-out van ongeveer $ 20 miljard in Chevron en de aankoop van ongeveer $ 12 miljard – een belang van 21% – in Occidental Petroleum.

En

Aankondiging – scrol om door te gaan

Beide hebben hun vruchten afgeworpen.

Het Orakel van Omaha, zoals Buffett bekend staat, heeft verklaard dat hij “veel fouten” heeft gemaakt in zijn 58 jaar aan het roer van Berkshire, maar heeft deze niet besproken. Berkshire’s aankoop van Precision Castparts waarschijnlijk in 2016. Berkshire betaalde meer dan $ 30 miljard voor de fabrikant van vliegtuigonderdelen – de grootste overname in het afgelopen decennium – en schreef in 2020 bijna $ 10 miljard af. PCC, zoals het bekend staat, verdiende $ 7,5 miljard aan inkomsten en $ 1,2 miljard aan bedrijfsinkomsten in 2022 versus $ 10 miljard aan verkopen en $ 2,6 miljard aan bedrijfsinkomsten in 2015, het jaar voordat het werd overgenomen door Berkshire. Dit is niet cool. Denkt Buffett dat PCC kan terugkeren naar historische niveaus van winstgevendheid?

Berkshire’s resultaten over het vierde kwartaal die op zaterdag werden vrijgegeven, toonden de financiële kracht en winstkracht van het bedrijf. Het bedrijf had in 2022 meer dan $ 30 miljard aan bedrijfsinkomsten na belastingen, een stijging van 12% ten opzichte van 2021 en heeft $ 129 miljard aan contanten, zelfs na de aankoop van Al Afghani. De inkomsten van dit jaar zouden hoger moeten zijn als gevolg van hogere beleggingsinkomsten, swing-inkomsten bij Geico en de overname van Alleghany.

Ondanks deze sterke prestatie bleef het aandeel Berkshire achter

Standard & Poor’s 500

Aankondiging – scrol om door te gaan

In de afgelopen 10-5 jaar – en de grootste vraag waar Buffett mee worstelt, is: waarom zal Berkshire een marktverslaande investering zijn als hij er niet meer is? Zelfs met Buffett aan het roer en met al zijn vele verdiensten, heeft het zijn reputatie als een investering die de wereld verslaat, niet waargemaakt.

Laten we hopen dat Buffett een aantal van deze kwesties behandelt tijdens de jaarvergadering begin mei. Al het andere zou teleurstellend zijn.

Schrijf naar Andrew Bary op [email protected]

“Bierliefhebber. Toegewijde popcultuurgeleerde. Koffieninja. Boze zombiefan. Organisator.”

More Stories

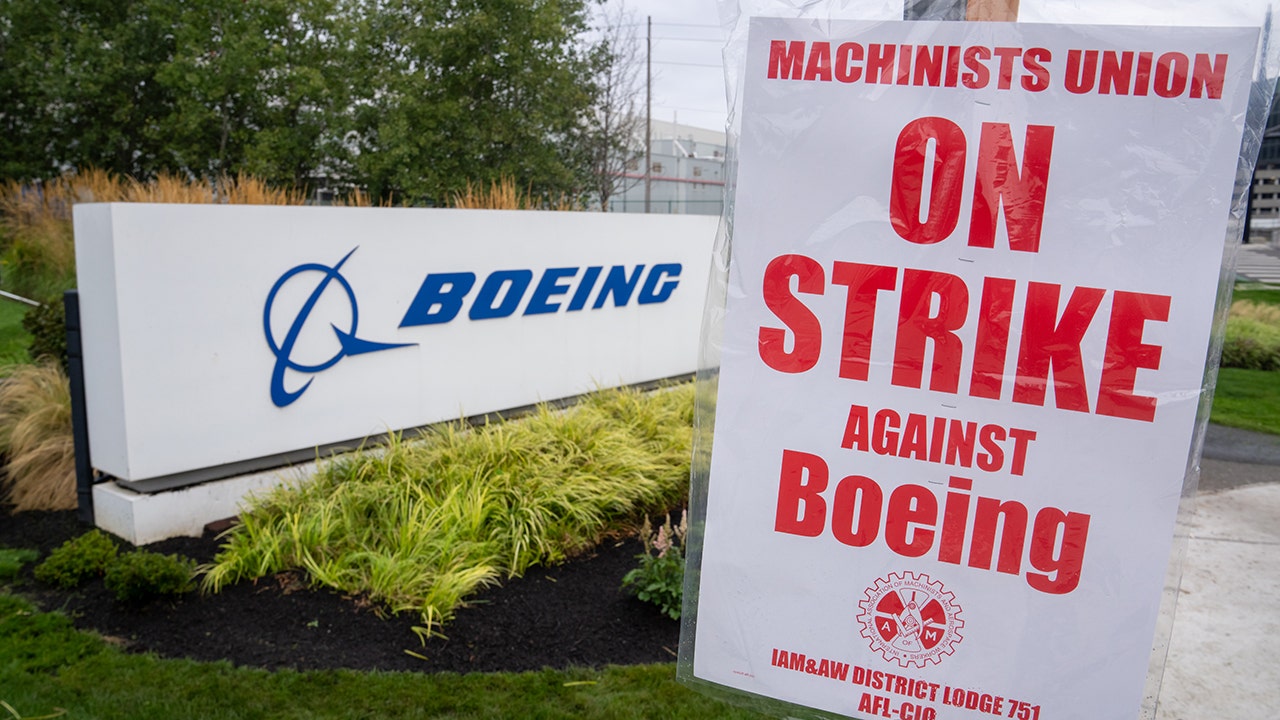

Boeing begint met ontslagen te midden van vakbondsstaking en controverse over de aankoop van een huis door de CEO: ‘Zeer moeilijke tijden’

Amerikaanse aandelen blijven in afwachting van het besluit van de Federal Reserve

President Fine van de vakbond United Auto Workers kondigt stakingsplannen aan bij Stellantis