De hausse is voorbij. En er zijn bredere effecten.

door Wolf Richter tot Wolfstraat.

Stijgende hypotheekrentes verergeren de effecten van de explosie van de huizenprijzen op de hypotheekbetalingen, en het heeft de afgelopen vier maanden laag voor laag huizenkopers uit de markt verdreven. En dat kunnen we zien.

De hypotheekorders om een huis te kopen zijn deze week verder gedaald en zijn met 17% gedaald ten opzichte van een jaar geleden, waarmee ze het laagste niveau sinds mei 2020 bereikten, volgens de Weekly Purchase Index van de Mortgage Bankers Association vandaag. De index is meer dan 30% gedaald ten opzichte van de piek in de vraag eind 2020 en begin 2021, die vorig jaar werd gevolgd door een historische prijsstijging.

“De daling van het aantal aanvragen was duidelijk bij alle soorten leningen”, zei hij. MBA-rapport Ze zei. “Het aantal potentiële huizenkopers daalt dit voorjaar, omdat ze nog steeds te maken hebben met een beperkte keuze aan te koop staande woningen in combinatie met stijgende kosten als gevolg van stijgende hypotheekrentes en prijzen. De recente daling van het aantal kooporders is een indicatie van mogelijke zwakte in de woningverkopen in de komende maanden .”

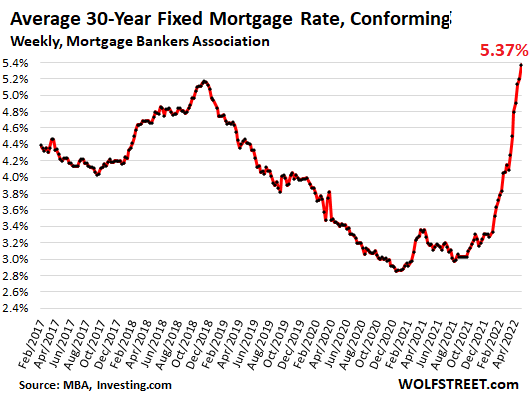

Oorzaak volumevermindering: het giftige mengsel van Huizenprijs explosie De hypotheekrente stijgt. De gemiddelde rente op 30-jarige hypotheken met een vaste rentevoet met een daling van 20%, overeenkomend met de limieten van Fannie Mae en Freddie Mac, sprong naar 5,37%, het hoogste tarief sinds augustus 2009, volgens de huidige wekelijkse maatstaf van de Mortgage Bankers Association.

Wat dit betekent voor huizenkopers in dollars?.

Hypotheek op een huis dat een jaar geleden is gekocht tegen een gemiddelde prijs (volgens de National Association of Realtors) van $ 326.300, 20% minder gefinancierd over 30 jaar, tegen een gemiddeld tarief van 3,17% destijds, met een aanbetaling van $ 320 elke maand.

Hypotheek op een huis dat vandaag is gekocht met een gemiddelde prijs van $ 375.300, minimaal 20% financiering, 5,37%, wordt geleverd met een aanbetaling van $ 1.990.

Dus de koper van vandaag, die al last heeft van ongebreidelde inflatie, zou een extra $ 670 per maand moeten investeren – wat een sprong van 50% is in hypotheekbetalingen – om te kopen dezelfde een huis.

Bereken dit nu met huizen in de duurdere delen van het land waar de gemiddelde prijs, na belachelijke stijgingen in de afgelopen twee jaar, $ 500.000, $ 1 miljoen of meer is. Huizenkopers worden in deze markten geconfronteerd met aanzienlijk hogere hypotheeklasten.

De combinatie van stijgende huizenprijzen en stijgende hypotheekrentes heeft effect op lagen en klassen van kopers die de markt verlaten. En dat beginnen we te zien dalen in hypotheekaanvragen.

De Fed veroorzaakte deze belachelijke huizenbubbel met de onderdrukking van de rentetarieven, inclusief massale aankopen van door hypotheken gedekte effecten en schatkistpapier.

De Fed probeert nu een deel van dat ongedaan te maken door de lange rente te verhogen. Het is de manier van de Fed – te weinig, te laat – om te proberen de huizenzeepbel en de risico’s voor het financiële systeem die de tot het uiterste doorgevoerde huizenzeepbel met zich meebrengt, in te dammen.

Wat betekent dat voor de consumentenbestedingen.

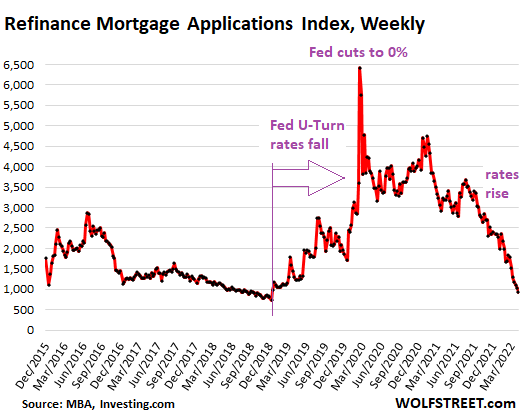

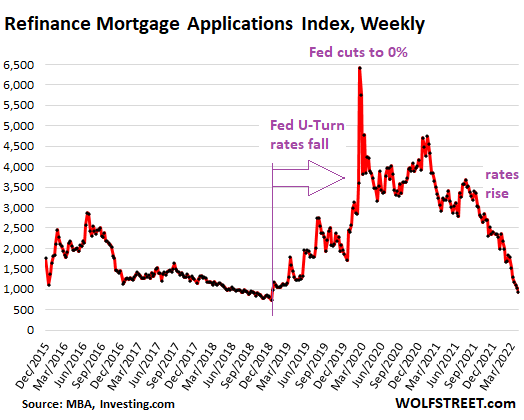

Wanneer de hypotheekrente daalt, hebben huiseigenaren de neiging om hypotheken met een hogere rente te herfinancieren met hypotheken met een lagere rente, ofwel om hun maandelijkse betalingen te verlagen, geld op te nemen uit het huis, of beide.

De golf van gouverneurs die begin 2019 begon toen de Fed de hypotheekrente uitrolde, werd berucht en werd een tsunami die in maart 2020 begon, toen de hypotheekrente de komende maanden tot recorddieptes daalde. Huiseigenaren verlaagden hun maandelijkse betalingen en gaven het extra geld uit dat de lagere betalingen hen overhielden. Andere huiseigenaren haalden contant geld op door cashback en gaven dat geld uit aan auto’s en boten, en ze betaalden hun creditcards om ruimte te maken voor toekomstige uitgaven. Dit geld werd op verschillende manieren gerecycled en stimuleerde de economie. Sommigen van hen zijn ook belegd in aandelen en cryptocurrencies.

Dit effect is maanden geleden verlopen. Tot nu toe zijn de aanvragen voor het herfinancieren van hypotheken met 70% gedaald ten opzichte van een jaar geleden en met 85% vanaf maart 2020. Refis ondersteunt niet langer consumentenbestedingen, aandelen en cryptocurrencies.

Wat betekent dit voor de hypotheekbranche?.

Hypotheekbankiers weten dat ze in een zeer cyclische business zitten. In het licht van stijgende hypotheekrentes, instortende vraag naar revalidatie en afnemende vraag naar hypotheken, is de hypotheeksector begonnen met het ontslaan van individuen.

Voeg Wells Fargo, een van de grootste hypotheekverstrekkers in de VS, toe aan de groeiende lijst van hypotheekverstrekkers die eind vorig jaar en tot nu toe dit jaar met ontslagen zouden zijn begonnen, waaronder het door Softbank gesteunde hypotheekbedrijf Better.com. , maar ook PennyMac Financial Services, Movement Mortgage, Winnpointe Corp en anderen.

Wells Fargo bevestigd De ontslagen van afgelopen vrijdag en een verklaring gaven de schuld aan “cyclische veranderingen in de bredere hypotheekmarkt”, maar onthulden niet de locaties van de afgelegen ligging van het hypotheekimperium die hypotheekbankiers en hun aantal zouden verminderen.

Dus deze hausse is voorbij. En de Fed is nu begonnen met het verhogen van de rente, te weinig en te laat, maar tuimelt eindelijk naar voren om deze vier decennia oude hoge inflatie het hoofd te bieden, na 13 jaar ongebreidelde gelddruk – inflatie van een omvang die de meerderheid van de Amerikanen nog nooit eerder gezien.

Vind je het leuk om WOLF STREET te lezen en wil je het steunen? Gebruik adblockers – ik begrijp helemaal waarom – maar wil je de site steunen? U kunt doneren. Ik waardeer dit zeer. Klik op een mok bier en ijsthee om te leren hoe het moet:

Wil je per e-mail op de hoogte worden gehouden wanneer WOLFSTREET een nieuw artikel publiceert? Registreer hier.

“Bierliefhebber. Toegewijde popcultuurgeleerde. Koffieninja. Boze zombiefan. Organisator.”

More Stories

Microsoft voert risicovolle missies uit in de technologische koude oorlog met de kunstmatige intelligentie-deal van de VAE

De prijs van Bitcoin daalde tot onder de $62.000 toen het momentum vóór de halvering tot stilstand kwam

Dow Jones-futures: opnieuw een lelijke marktomkering; Nvidia glijdt uit, Tesla belandt in 'donkere dag'