Warren Buffett verdedigde het terugkopen van aandelen in zijn jaarlijkse brief aan de aandeelhouders van Berkshire Hathaway op zaterdag, waarin hij zei dat de aandelenaankopen door Berkshire en de tientallen beursgenoteerde bedrijven die het bezit een zegen zijn voor investeerders.

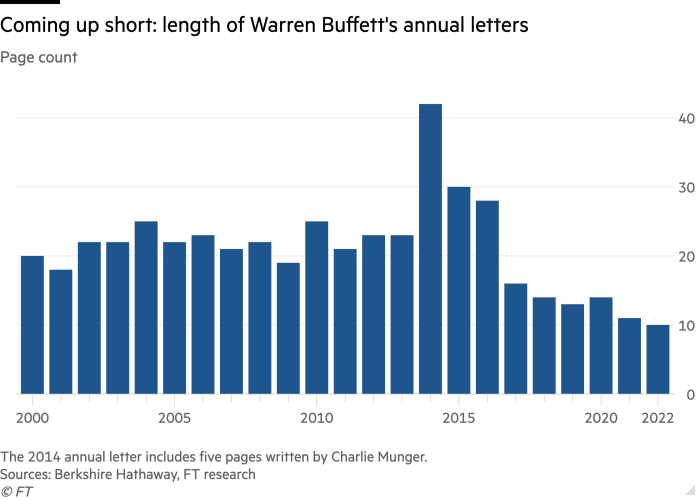

De opmerkingen van de 92-jarige belegger kwamen binnen De kortste jaarlijkse speech Het werd decennia geleden gepubliceerd en vergezeld van resultaten waaruit bleek dat Berkshire vorig jaar een verlies leed van $ 22,8 miljard, veroorzaakt door een daling van de waarde van zijn aandelenportefeuille.

De verdediging van Buffett komt weken nadat een nieuwe belasting op het terugkopen van aandelen van kracht werd in de Verenigde Staten. De belasting was een van de weinige inkomstenverhogende maatregelen die unanieme steun vonden onder de senaatsdemocraten toen ze de Inflation Reduction Act goedkeurden, de ingrijpende klimaat- en belastingwet van president Joe Biden.

Voorstanders van de belasting voerden aan dat terugkoop weinig doet om de onderliggende economie te ondersteunen en kan worden besteed aan kapitaaluitgaven of kan worden teruggegeven aan werknemers in de vorm van betere lonen. Anderen, waaronder Buffett, beweren dat terugkopen een voorzichtige manier kunnen zijn om kapitaal in te zetten.

“Als je te horen krijgt dat alle terugkopen schadelijk zijn voor aandeelhouders of het land, of vooral gunstig zijn voor CEO’s, luister je naar een economisch analfabeet of een demagoog (persoonlijkheden die elkaar niet uitsluiten)”, schreef Buffett.

De CEO van Berkshire zei dat wanneer terugkopen plaatsvonden tegen “cumulatieve waardeprijzen”, dit alle aandeelhouders ten goede kwam, verwijzend naar de investeringen die zijn bedrijf in de jaren negentig deed in American Express en Coca-Cola.

Terwijl Berkshire stopte met het kopen van nieuwe aandelen in die bedrijven, versterkten de terugkopen van American Express en Coca-Cola het eigendom van het uitgestrekte conglomeraat in de twee bedrijven en maakten Berkshire tot zijn grootste investeerder.

Berkshire heeft de afgelopen jaren zijn aandelenaankopen opgevoerd, vooral in tijden waarin Buffett weinig aantrekkelijke beleggingsalternatieven vond. Het bedrijf gaf in 2022 $ 7,9 miljard uit om zijn aandelen te kopen.

De terugkoop van dit jaar zal voor het eerst worden belast, waarbij ambtenaren voorspellen dat de terugkoop van aandelen $ 74 miljard aan inkomsten voor de Amerikaanse schatkist zou kunnen genereren in het komende decennium. Dat aantal zou nog verder kunnen oplopen als Amerikaanse beleidsmakers het belastingtarief met 1 procent verhogen.

Buffett vertelde de aandeelhouders zaterdag dat hij verwacht dat Berkshire de komende jaren meer belastingen zal betalen naarmate het uitgestrekte conglomeraat groeit, en berekende dat het bedrijf de afgelopen tien jaar $ 32 miljard aan belastingen heeft betaald.

“We zijn het land niet minder verschuldigd: de dynamiek van Amerika heeft een grote bijdrage geleverd aan het succes van Berkshire – een bijdrage die Berkshire altijd nodig zal hebben”, schreef hij. “We zijn afhankelijk van American Tailwind, en hoewel het van tijd tot tijd is afgezwakt, is het momentum altijd teruggekeerd.”

Buffett bood kleine klompjes wijsheid in een jaarlijkse toespraak die meestal door het publiek werd binnengestort voor zijn gedachten over beleggen en de wereld.

De brief was 10 pagina’s kort, ongeveer de helft van de lengte van zijn brieven sinds 2000, en bevatte bijna een pagina met citaten van zijn oude partner Charlie Munger. Zijn brieven werden alleen maar korter naarmate hij ouder werd; De honderden pagina’s die hij sinds de jaren zeventig voor aandeelhouders heeft geschreven, zorgen er echter voor dat investeerders alleen maar in zijn archieven hoeven te kijken om zijn mening te vinden.

Buffett sloeg een optimistische toon aan toen hij enkele van zijn grootste successen boekte: “Effectieve markten staan alleen in leerboeken”, het cruciale belang van “de kracht van samenstellen” en “het vermijden van gedrag dat op ongelegen momenten tot ongelegen geldbehoeften zou kunnen leiden. ”

“De les voor investeerders: onkruid verdort terwijl bloemen bloeien. Na verloop van tijd zijn er maar een paar winnaars nodig om wonderen te verrichten. En ja, het loont om vroeg te beginnen en ook tot in de 90 te leven.”

Berkshire rapporteerde een winst van $ 18,2 miljard in het vierde kwartaal van 2022, een daling van meer dan 50 procent ten opzichte van het voorgaande jaar. Voor het volledige jaar boekte het bedrijf een nettoverlies van $ 22,8 miljard, van een winst van $ 89,8 miljard in 2021.

Deze cijfers werden echter aanzienlijk beïnvloed door de daling van de prijzen van Berkshire’s aandelenportefeuille van $ 309 miljard, die daalde samen met een wijdverbreide uitverkoop op de financiële markten. Boekhoudregels vereisen dat Berkshire die niet-gerealiseerde winsten en verliezen elk kwartaal in zijn resultaten rapporteert.

Buffett zei dat metingen “100 procent misleidend waren wanneer ze driemaandelijks of zelfs jaarlijks werden gepresenteerd”.

De kernactiviteit van het bedrijf, waaronder de BNSF-spoorlijn en ijsleverancier Dairy Queen, boekte in de laatste drie maanden van het jaar een winst van 6,7 miljard dollar, 8 procent minder dan een jaar eerder.

Buffett zei dat de bedrijfswinst over het volledige jaar van $ 30,8 miljard een record was voor Berkshire.

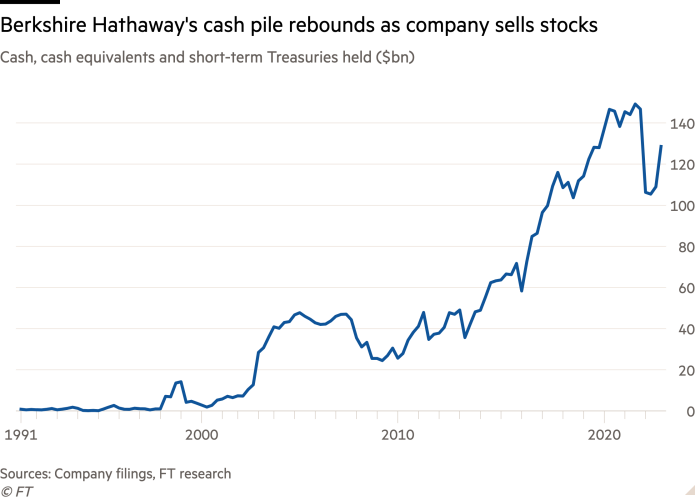

De geldstapel van het bedrijf groeide van $ 109 miljard in september naar $ 128,6 miljard aan het einde van het jaar. Berkshire verkocht afgelopen kwartaal voor meer dan $ 16 miljard aan aandelen en dumpte aandelen van chipmaker Taiwan Semiconductor Manufacturing, de Amerikaanse regionale bank Bancorp en Bank of New York Mellon.

Ondanks dat hij afgelopen kwartaal geen nieuwe aandelen aan zijn portefeuille heeft toegevoegd, heeft Buffett andere plekken gevonden om het geld van Berkshire te spreiden. Eerder in het jaar besteedde het tientallen miljarden dollars aan het kopen van aandelen in oliereuzen Occidental Petroleum en Chevron, en in het vierde kwartaal werd de overname door Berkshire van de rivaliserende Ghanese verzekeraar afgerond.

Het bedrijf onthulde zaterdag dat het in januari een belang van 41,4 procent in de Truckstop-keten Pilot Flying J had gekocht voor $ 8,2 miljard, waarmee het een meerderheidsbelang in het bedrijf kreeg. Berkshire kocht in 2017 voor het eerst een belang in het bedrijf, maar maakte pas dit weekend de financiële details van de deal bekend.

Uit het jaarverslag bleek ook dat Berkshire de kapitaaluitgaven in zowel zijn stroom- als spooreenheden verhoogde.

Maar het rapport, waarin gekeken wordt naar het enorme zakenimperium van Berkshire met meer dan 380.000 werknemers, bood andere tekenen van ongelijkheid in de Amerikaanse economie.

Het bedrijf zei dat zijn kledingactiviteiten, waaronder het merk Fruit of the Loom, aan het inkrimpen waren omdat retailers worstelden met hoge voorraden en vertragende verkopen. “In bijna alle regio’s werd in het vierde kwartaal een vertraging van het aantal nieuwe bestellingen waargenomen”, aldus TTI, dat elektronische componenten distribueert.

Hoge rentetarieven hadden een sterke invloed op de bouw- en constructie-eenheden van Berkshire. Clayton Homes, een maker van modulaire huizen, zei dat de achterstand sterk is afgenomen en dat het verwacht dat de verkoop van nieuwe huizen een uitdaging blijft.

Een van de kroonjuwelen van Berkshire – autoverzekeringseenheid Geico – boekte zijn zesde opeenvolgende kwartaalverlies. Berkshire onthulde dat het de steun van enkele Amerikaanse staten heeft gekregen om de verzekeringspremies die het klanten in rekening brengt te verhogen, gezien de hoge claims die het de afgelopen jaren heeft moeten betalen.

“Als gevolg hiervan verwachten we momenteel dat Geico in 2023 een verzekeringstechnische winst zal genereren”, zei Berkshire.

“Bierliefhebber. Toegewijde popcultuurgeleerde. Koffieninja. Boze zombiefan. Organisator.”

More Stories

Dodge-maker Stellantis rapporteert een omzetdaling van 27%, wat wijst op vooruitgang bij het terugdringen van de Amerikaanse voorraden.

De CEO van Starbucks komt tussenbeide om een lange lijst met problemen aan te pakken

De Amerikaanse economie groeide het afgelopen kwartaal in een krachtig tempo van 2,8% dankzij de sterke consumentenbestedingen