tesla (Nasdaq: Tesla) voorraad De afgelopen weken is er winst geboekt Na het overtreffen van de leveringsverwachtingen in het tweede kwartaal. Het bedrijf gerund door Elon Musk De aandelen zijn de afgelopen 30 dagen met 40,9% gestegen En nu handelt het bedrijf tegen enorme waarderingsmultiples. Ik blijf neutraal tegenover Tesla, omdat ik begrijp dat robotaxis en robots een game-changer voor het bedrijf kunnen zijn, maar het is moeilijk om de waardering te rechtvaardigen.

Tesla komt weer tot leven

In het tweede kwartaal, De leveringen van Tesla-voertuigen daalden jaar op jaar met 4,8%Maar dit was beter dan de markt had verwacht. In de drie maanden tot 30 juni leverde Tesla 443.956 voertuigen af, een stijging van 14,8% vergeleken met het eerste kwartaal. Sindsdien is het aandeel gestegen, waarbij positieve cijfers in de sector elektrische voertuigen wijzen op een grotere vraag.

De aandelen van Tesla begonnen in juni te stijgen nadat aandeelhouders hadden gestemd om Musk een loonpakket van $56 miljard voor 2018 te geven en het bedrijf opnieuw op te nemen in Texas. Het nieuws zorgde ervoor dat de Tesla-aandelen met meer dan 10% stegen, tot boven de $200 per aandeel.

Is de prijsverhoging van Tesla gerechtvaardigd?

Als autofabrikant is Tesla duidelijk overgewaardeerd. Elon Musk vroeg investeerders zelfs om Tesla te waarderen als een robotica- of kunstmatige-intelligentiebedrijf in plaats van een bedrijf dat zich uitsluitend richt op de productie van wegvoertuigen – zelfs als deze elektrisch zijn. Als zodanig kunnen sommige analisten zich afvragen waarom Tesla, dat al tegen hoge koersen handelde, in waarde zou stijgen dankzij deze verbeterde leveringen van elektrische voertuigen. Het is een goed punt.

Het aandeel wordt momenteel verhandeld tegen 96,4 keer de toekomstige niet-GAAP-winst, waardoor het in veelvouden het duurste aandeel in de elektrische autosector is en een van de duurste technologiebedrijven. Bovendien bedraagt de verwachte winstgroei in de komende drie tot vijf jaar slechts 11,2%, wat erop wijst dat analisten op de middellange termijn weinig tastbare impact van de Robotaxi-activiteiten zien.

Dit resulteert op zijn beurt in een koers-winst-groeiverhouding van 8,7x. Dit gaat veel verder dan wat doorgaans als aantrekkelijk wordt beschouwd (1,0x of minder).

Andere statistieken dragen bij aan deze onaantrekkelijke beoordeling. Het aandeel wordt verhandeld tegen 8,3 keer de TTM-omzet en 7,9 keer de termijnomzet, wat een premie van respectievelijk 830% en 813% voor de sector vertegenwoordigt. Tesla’s koers-cashflowverhouding van 63,9 keer vertegenwoordigt ook een premie van 585% voor de sector als geheel.

Musk heeft echter twee belangrijke ontwikkelingen aangeprezen die de komende achttien maanden zullen plaatsvinden. De eerste is de langverwachte Robotaxi – die naar verwachting op 8 augustus zal worden onthuld – en de tweede is de verkoop van Optimus-robots, die in de tweede helft van 2025 zou kunnen beginnen.

Wat kunnen deze ontwikkelingen voor Tesla betekenen?

Autonoom rijden geeft Tesla de mogelijkheid om een opwindende nieuwe sector te domineren. Van buitenaf lijkt Tesla voorop te lopen als het gaat om automatisering. Op 8 augustus weten we meer. Zelfs Nvidia (Nasdaq:NVDAJensen Huang, CEO van Tesla, is het daarmee eens en merkte onlangs op dat Tesla “zeer geavanceerd” was op het gebied van zelfrijdende technologie.

De Robotaxi zal Tesla in staat stellen nieuwe inkomstenstromen te openen. Het is niet verwonderlijk dat een van deze bronnen de taxidienst is. In 2023 werd 76% van de omzet van Tesla gegenereerd door de verkoop van voertuigen, terwijl nog eens 8% werd gegenereerd door service. Het genereerde slechts 5,8%, oftewel 6 miljard dollar, via zijn divisie voor energieopwekking en -opslag. De ritdienst heeft ook een ruime winstmarge.

Ondanks het potentieel van Robotaxi heb ik maar heel weinig voorspellingen van analisten gezien die dat potentieel daadwerkelijk proberen te kwantificeren. De ARK van Cathie Wood is één uitzondering. Volgens ARK Invest zal bijna 90% van de winst van Tesla in 2029 toe te schrijven zijn aan zijn Robotaxi-activiteiten. In het bearish scenario van ARK zal de autonome transportsector in 2029 $603 miljard genereren. In zijn bullish scenario stijgt dat aantal tot $951 miljard. Dit was op zijn beurt voor het investeringsfonds van Wood aanleiding om te suggereren dat de aandelen in 2029 $2.600 waard zouden zijn.

Het is vermeldenswaard dat de voorspellingen van ARK Invest door velen als te ambitieus werden afgedaan. Ten eerste wordt verwacht dat de mondiale markt voor taxivervoer in 2028 een waarde van 215,7 miljard dollar zal hebben (volgens StatistischDat is minder dan de helft van wat ARK denkt dat Tesla in zijn voorspelling voor 2029 zal genereren uit taxidiensten. Ik kan alleen maar aannemen dat het Wood Fund hieruit concludeert dat autonome voertuigen zullen leiden tot een grote verschuiving van autobezit naar taxidiensten.

Er zijn ook vraagtekens bij de manier waarop Tesla een vloot robotaxis zal kunnen produceren die groot genoeg is om de door ARK verwachte aantallen te genereren. Uitgaande van productiekosten tussen de $150.000 en $200.000 (volgens ARK Invest), zou het bouwen van een wereldwijde vloot van robotaxis waarschijnlijk biljoenen dollars kosten. Tesla beschikt niet over de cashflow die nodig is om een mondiale vloot op te bouwen.

Sinds de bekendmaking van de resultaten over het eerste kwartaal heeft Musk ook het potentieel van Tesla op het gebied van robotica aangeprezen, met een “beperkte productie” van de Optimus-robot gepland voor 2025. Volgens Musk zou robotica van Tesla een bedrijf van $25 biljoen kunnen maken. Investeren in Tesla vanwege zijn robotcapaciteiten kan echter te speculatief zijn, gezien hoe weinig we weten.

Zijn aandelen Tesla volgens analisten een koopoptie?

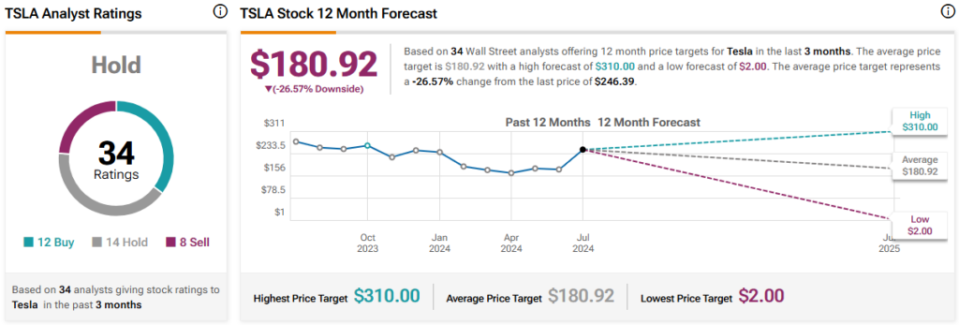

Bij TipRanks komt TSLA binnen met een Hold-rating op basis van 12 Buy, 14 Hold en acht Sell-ratings toegekend door analisten in de afgelopen drie maanden. Gemiddeld koersdoel Tesla-aandelen De aandelenkoers bedraagt nu $180,92, wat een potentiële daling van 26,57% betekent.

De bottom line op Tesla-aandelen

Hoewel Tesla in de positie verkeert om het tijdperk van zelfrijdende auto’s te domineren, blijf ik op mijn hoede als Musk te veel belooft. Dit maakt het erg moeilijk om een aandeel te ondersteunen dat momenteel wordt verhandeld tegen 96,4 keer de toekomstige niet-GAAP-winst. De aandelenkoers kan ideaal zijn, en als Musk zijn beloften op 8 augustus niet nakomt, kan de aandelenkoers aanzienlijk dalen. Daarom blijf ik neutraal.

“Bierliefhebber. Toegewijde popcultuurgeleerde. Koffieninja. Boze zombiefan. Organisator.”

More Stories

Boeing begint met ontslagen te midden van vakbondsstaking en controverse over de aankoop van een huis door de CEO: ‘Zeer moeilijke tijden’

Amerikaanse aandelen blijven in afwachting van het besluit van de Federal Reserve

President Fine van de vakbond United Auto Workers kondigt stakingsplannen aan bij Stellantis