- Wells Fargo heeft van het Consumer Financial Protection Bureau een formele kennisgeving ontvangen over problemen met het gebruik van hypotheekrentekortingen, aldus bronnen.

- Wells Fargo huurde een advocatenkantoor in om hypotheekbankiers te ondervragen wier omzet hoge kortingen omvatte, aldus de bronnen.

- Verschillende banken hebben vorig jaar MLA’s verkregen voor hun kredietpraktijken, aldus het CFPB, zonder de naam van een van de instellingen te noemen.

- In hun onderzoek naar de sector ontdekten toezichthouders ‘statistisch significante verschillen’ in de tarieven waartegen zwarte en vrouwelijke leners prijsuitzonderingen kregen in vergelijking met andere klanten.

Mensen lopen op 17 mei 2023 langs Wells Fargo Bank in New York City.

Spencer Platt | Getty-afbeeldingen

Wells Fargo Bank was vorig jaar verwikkeld in een sectorbreed onderzoek naar het gebruik van kredietkortingen door hypotheekbankiers, zo heeft CNBC vernomen.

Bekend als kortingen Uitsluitingen van prijzenZe worden door hypotheekfunctionarissen gebruikt om deals op concurrerende markten veilig te stellen. Bij Wells Fargo kunnen bankiers bijvoorbeeld prijsuitzonderingen aanvragen die doorgaans de APR van een klant met 25 tot 75 basispunten verlagen.

Deze praktijk, die al tientallen jaren in de woningkredietsector wordt toegepast, heeft de afgelopen jaren de aandacht van toezichthouders getrokken vanwege mogelijke schendingen van de Amerikaanse wetten op het gebied van eerlijke leningen. Zwarte en vrouwelijke leners kregen lagere prijsuitzonderingen dan andere klanten, zo heeft het Consumer Financial Protection Bureau verkregen is gevonden.

“Zolang er uitzonderingen zijn op het gebied van de prijzen, bestaan er prijsverschillen”, zei hij. ken bes, Oprichter van een in Washington gevestigd compliancebedrijf voor de hypotheeksector. “Het is de gemakkelijkste manier om een klant te discrimineren.”

Wells Fargo ontving een formele kennisgeving van het CFPB, een zogenaamde MRA, of kwestie die aandacht vereist, over problemen met de kortingen, zeiden mensen die bekend waren met de situatie. Het is niet duidelijk of toezichthouders de bank hebben beschuldigd van discriminatie of slordig toezicht. De bronnen zeiden dat het interne onderzoek van de bank naar deze kwestie tot eind dit jaar duurde.

Wells Fargo, tot voor kort de grootste speler in de Amerikaanse hypotheeksector, heeft herhaaldelijk de woede van toezichthouders gevoeld vanwege fouten die zijn gemaakt met woningkredieten. In 2012 betaalde ik meer dan… $ 184 miljoen Om federale beweringen te schikken dat het minderheden hogere vergoedingen in rekening bracht en hen op oneerlijke wijze in subprime-leningen plaatste. Het bedrijf kreeg in 2021 een boete van 250 miljoen dollar opgelegd omdat het de problemen in zijn hypotheekactiviteiten niet had aangepakt, en betaalde onlangs 3,7 miljard dollar voor consumentenovertredingen op het gebied van producten, waaronder woningkredieten.

De acties achter de schermen bij Wells Fargo door toezichthouders, waarover nog niet eerder is gerapporteerd, vonden plaats in de maanden voordat het bedrijf aankondigde dat het zijn hypotheekactiviteiten in toom zou houden. Een van de redenen voor deze stap was het toegenomen toezicht op kredietverstrekkers sinds de financiële crisis van 2008.

Wells Fargo huurde later een advocatenkantoor in Winston Westron Om hypotheekbankiers te ondervragen wier verkopen hoge kortingen bevatten, zeiden de mensen, die anoniem wilden blijven en over vertrouwelijke zaken spraken.

In reactie op dit artikel heeft een woordvoerder van het bedrijf de volgende verklaring afgelegd:

“Net als velen in de sector houden we rekening met concurrerende offertes wanneer we met onze klanten samenwerken om een hypotheek te verkrijgen”, zei ze. “Als onderdeel van onze hernieuwde focus op het ondersteunen van achtergestelde gemeenschappen via ons speciale kredietprogramma, hebben we het afgelopen jaar meer dan $100 miljoen uitgegeven om meer minderheidsgezinnen te helpen eigenwoningbezit te verwerven en te behouden, inclusief het aanbieden van grote kortingen op de hypotheekrente.”

Ze voegde eraan toe dat Wells Fargo “er trots op is de grootste bank te zijn die leningen verstrekt aan minderheidsfamilies.”

Zie grafiek…

Wells Fargo-aandelen versus financiële sector Selecteer SPDR-fonds

Toezichthouders hebben de laatste tijd hun harde optreden tegen schendingen van eerlijke kredietverlening opgevoerd, en naast Wells Fargo zijn ook andere kredietverstrekkers erbij betrokken. CFPB Gelanceerd Vorig jaar zijn er 32 onderzoeken naar eerlijke kredietverlening uitgevoerd, meer dan het dubbele van de onderzoeken die sinds 2020 zijn gestart.

Het agentschap zei dat verschillende banken vorig jaar meerdere overeenkomsten over kredietverleningspraktijken hebben verkregen zonder de naam van een van de instellingen te noemen. Het CFPB weigerde commentaar te geven op dit artikel.

Het probleem met prijsuitzonderingen is dat kredietverstrekkers, door het gebruik ervan niet goed te volgen en te beheren, de Equal Credit Opportunity Act (ECOA) en een daarmee samenhangende antidiscriminatieregel, genaamd Regulation B, hebben overtreden.

“Examinatoren merkten op dat hypotheekverstrekkers ECOA en Regulation B schonden door Afro-Amerikaanse kredietnemers en vrouwen te discrimineren bij het toestaan van prijsuitzonderingen”, aldus het CFPB. Hij zei In het rapport van 2021.

Het bureau constateerde “statistisch significante verschillen” in de tarieven waartegen zwarte en vrouwelijke leners prijsuitzonderingen kregen in vergelijking met andere klanten.

Na de eerste resultaten voerde het CFPB meer tests uit en zei in a Vervolgrapport Dit jaar bleven de problemen bestaan.

“Instituties hielden niet effectief toezicht op de interacties tussen leningfunctionarissen en consumenten om er zeker van te zijn dat het beleid werd gevolgd en dat de leningfunctionaris bepaalde consumenten niet trainde en anderen niet met betrekking tot het competitieve matchingproces”, aldus het bureau.

In andere gevallen slaagden hypotheekambtenaren er niet in om uit te leggen wie de prijsuitzondering had geïnitieerd, of om documenten op te vragen waaruit bleek dat er daadwerkelijk concurrerende aanbiedingen bestonden, aldus het CFPB.

Het volgt de rekeningen van verschillende huidige en voormalige werknemers van Wells Fargo, die het proces vergeleken met een ‘eersysteem’ omdat de bank zelden controleerde of concurrerende tarieven reëel waren.

‘Je bent gewend een half procent korting te krijgen, zonder dat er vragen worden gesteld’, zei een voormalige leningfunctionaris die in het Midwesten werkte. “Om een extra kwartpunt te krijgen, moet je naar de marktmanager gaan en je zaak bepleiten.”

Prijsuitsluitingen kwamen vaker voor in dure woonwijken in Californië en New York, volgens een voormalig marktmanager van Wells Fargo, die zei dat hij er in de twintig jaar dat hij bij het bedrijf werkte duizenden van had goedgekeurd. In de jaren waarin de banken hun maximale marktaandeel bereikten, joegen grote producenten de groei van de leningen na met behulp van prijsuitzonderingen, zei deze persoon.

Als duidelijke reactie op de druk van de regelgeving heeft Wells Fargo begin dit jaar zijn beleid herzien, waarbij zorgvuldige documentatie van concurrerende biedingen vereist was, zeiden de mensen. Deze stap viel samen met het besluit van de bank om zich te concentreren op het uitsluitend verstrekken van woningleningen aan bestaande klanten en kredietnemers in minderheidsgemeenschappen.

Veel kredietverstrekkers hebben het voor kredietfunctionarissen moeilijker gemaakt om uitzonderingen op de prijs te verkrijgen en hebben de documentatie van het proces verbeterd, hoewel de kortingen niet zijn verdwenen, aldus Berry.

JPMorgan Chase, Bank of America en Citigroup weigerden commentaar te geven op de vraag of ze overeenkomsten inzake wederzijdse erkenning hadden ontvangen of hun interne beleid met betrekking tot renteverlagingen hadden gewijzigd.

Met verslaggeving van Christina Wilkie van CNBC

“Bierliefhebber. Toegewijde popcultuurgeleerde. Koffieninja. Boze zombiefan. Organisator.”

More Stories

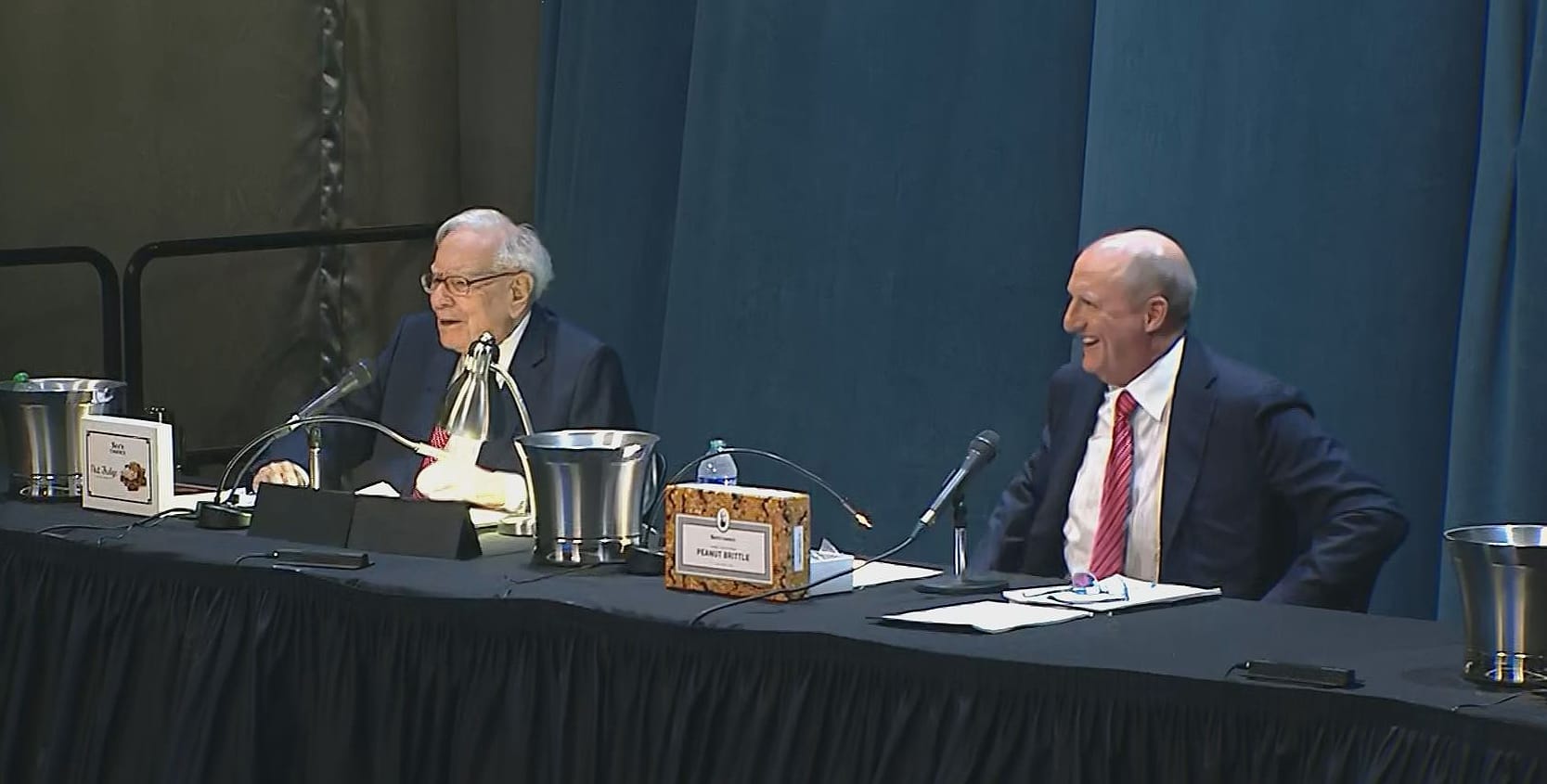

Warren Buffett zegt dat Greg Appel bij zijn vertrek investeringsbeslissingen zal nemen bij Berkshire Hathaway

De aandeelhouders van Berkshire dalen af terwijl Buffett zijn 60e bijeenkomst in Omaha organiseert

Nieuw accountantskantoor ingehuurd door Trump Media opgepakt door SEC wegens ‘enorme fraude’