- Comcast en Disney hebben investeringsbanken ingehuurd om Hulu te evalueren.

- Op 1 november zouden Comcast en Disney een optie kunnen activeren die zou leiden tot een verkoop waarbij Disney het minderheidsbelang van Comcast in Hulu zou verwerven.

- Hulu heeft een minimale waardering van $27,5 miljard, zoals vastgesteld in 2019; Brian Roberts, CEO van Comcast, zei vorige maand dat hij gelooft dat Hulu ‘vandaag veel waardevoller is’.

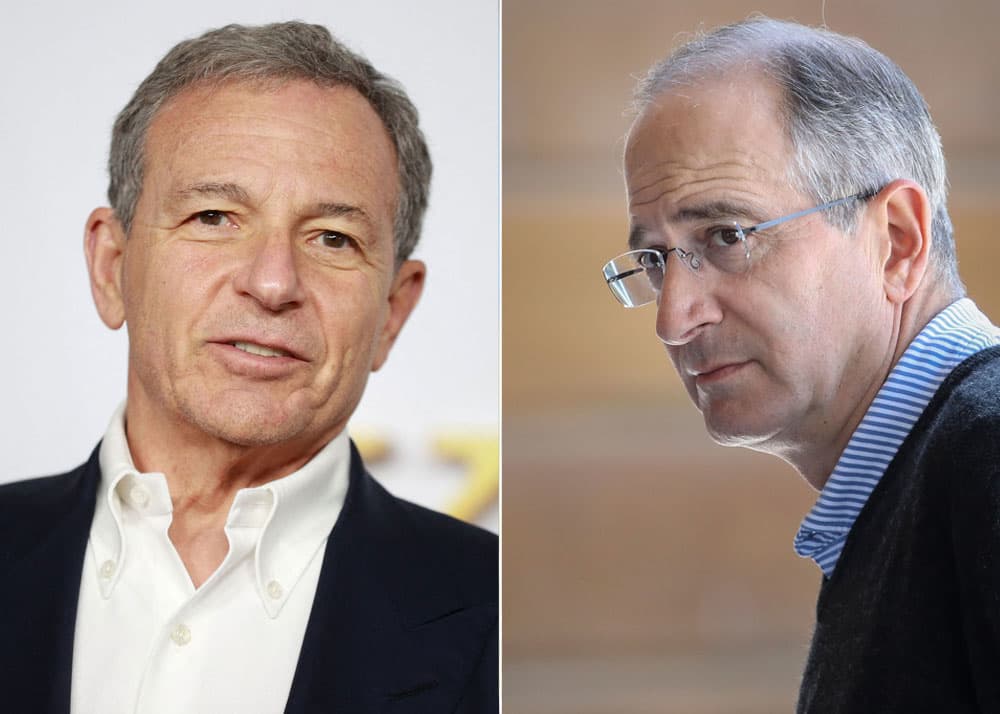

Bob Iger, CEO van Disney, en Brian Roberts van Comcast

Getty-afbeeldingen

Comcast en Disney hebben investeringsbanken ingehuurd om Hulu te evalueren, de volgende stap in een bijna vijf jaar durend proces om de streamingdienst onder één eigenaar te brengen.

Comcast, dat een derde van Hulu bezit, heeft Morgan Stanley aangesteld, en Disney, dat de andere tweederde bezit, heeft JPMorgan Chase aangesteld. Elke bank heeft de taak om Hulu een eerlijke waarde te bieden – een bepaling uit de overeenkomst die in 2019 werd gesloten en die Disney of Comcast in staat stelt een optie uit te oefenen die Disney dwingt het belang van 33% in Comcast te kopen.

Woordvoerders van Comcast, Disney, Morgan Stanley en JPMorgan weigerden commentaar te geven.

Bijna vijf jaar geleden sloten Comcast en Disney een ongebruikelijke overeenkomst nadat Disney een meerderheid van de activa van Fox had verworven in een deal van $ 71 miljard, inclusief het minderheidsbelang dat Fox in Hulu had. Door deze deal kreeg Disney de meerderheid van de zeggenschap over Hulu, omdat Disney al een derde van de streamingdienst bezit.

Comcast wilde zijn belang in Hulu niet onmiddellijk aan Disney verkopen omdat het geloofde dat de waarde van streaming video tussen 2019 en 2024 zou toenemen. De leidinggevenden van Comcast realiseerden zich echter ook dat het bedrijf niet langer de operationele controle over de toekomst van het bedrijf zou hebben. . Als gevolg hiervan bereikten Disney en Comcast een overeenkomst waarin Comcast kon delen in de veronderstelde waardering van het bedrijf, terwijl ze konden bepalen wanneer Disney uiteindelijk het eigendom zou kunnen consolideren en Hulu zou kunnen integreren in zijn streamingstrategie voor de lange termijn.

Aanvankelijk stelden de twee bedrijven een uitoefendatum voor opties vast op januari 2024. Vorige maand stelden de twee bedrijven een optie vast Hij stemde ermee in de deadline te verschuiven Hulu wordt geëvalueerd van januari 2024 tot 30 september. Deze deadline vertegenwoordigt de uiterste datum waarop de waardering van Hulu zal worden beoordeeld door zowel Morgan Stanley als JPMorgan Chase.

Op 1 november zou Comcast Disney kunnen dwingen zijn belang van 33% in Hulu over te nemen en/of zou Disney zijn optie kunnen uitoefenen om het belang van Comcast over te nemen. Comcast-CEO Brian Roberts verwacht dat dit zal gebeuren Hij zei Op de Communacopia-conferentie die Goldman Sachs vorige maand hield.

“We zijn enthousiast om dit probleem op te lossen”, zei Roberts op de conferentie. “Het bedrijf is vandaag de dag waardevoller dan het was [in 2019]. Wij zijn benieuwd hoe dit proces in zijn werk gaat [plays out]”.

Zodra de optie is geactiveerd, zullen Morgan Stanley en JPMorgan beginnen met hun beoordeling van de waarde van Holo. Als de uiteindelijke waarderingen van de twee banken binnen 10% van elkaar liggen, zal het gemiddelde van de beslissingen van de twee banken de prijs zijn waartegen Hulu wordt gewaardeerd. Disney zal Comcast dan 33% van die waarde betalen voor zijn belang. De deal uit 2019 beperkte de waardering van Hulu tot $ 27,5 miljard.

Rafael Henrique | SOPA-foto’s | Lichtraket | Getty-afbeeldingen

Als de ratings van de twee banken niet binnen 10% van elkaar liggen, zullen Disney en Comcast overeenkomen een derde zakenbank aan te stellen die met een ander ratingresultaat moet komen. Om de verkoopprijs vast te stellen, wordt deze derde taxatie vervolgens gemiddeld met de vorige taxatie die daar het dichtst bij ligt.

Het proces van het berekenen van de waardering is niet duidelijk. Hulu heeft 48,3 miljoen abonnees. Nog nooit werd de streamingdienst zo breed verkocht. Roberts betoogde tijdens de Goldman-conferentie dat een eerlijke waardering ook de waarde van synergieën moet omvatten. Disney’s eigendom van Hulu ondersteunt Disney+- en ESPN+-abonnees omdat Disney de drie streamingdiensten samenbrengt.

Er is geen tijdlijn voor hoe lang het evaluatieproces zal duren of wanneer de deal zal worden afgerond, maar Roberts erkende dat Disney en Comcast eerder vroeger dan later een oplossing willen, en daarom kwamen ze overeen om de optie-stakingsdatum met enkele maanden uit te stellen. .

“Het zal enige tijd duren voordat dit gebeurt”, zei Roberts. “Maar beide bedrijven wilden er voorbij. Daarom hebben we de datum naar voren geschoven.”

Comcast is van plan de opbrengst van de verkoop terug te geven aan de aandeelhouders, zei Roberts op de conferentie.

Openbaarmaking: Comcast is het moederbedrijf van NBCUniversal, eigenaar van CNBC.

Bekijk: Bernstein-analist zegt dat de streaminggroei van Disney met Hulu een veelbelovende kans is

“Bierliefhebber. Toegewijde popcultuurgeleerde. Koffieninja. Boze zombiefan. Organisator.”

More Stories

Nieuw accountantskantoor ingehuurd door Trump Media opgepakt door SEC wegens ‘enorme fraude’

Paramount lijkt bereid zich terug te trekken uit de Skydance-deal

De omzet van Coinbase steeg met 72% naar $1,6 miljard en overtrof daarmee de verwachtingen van analisten